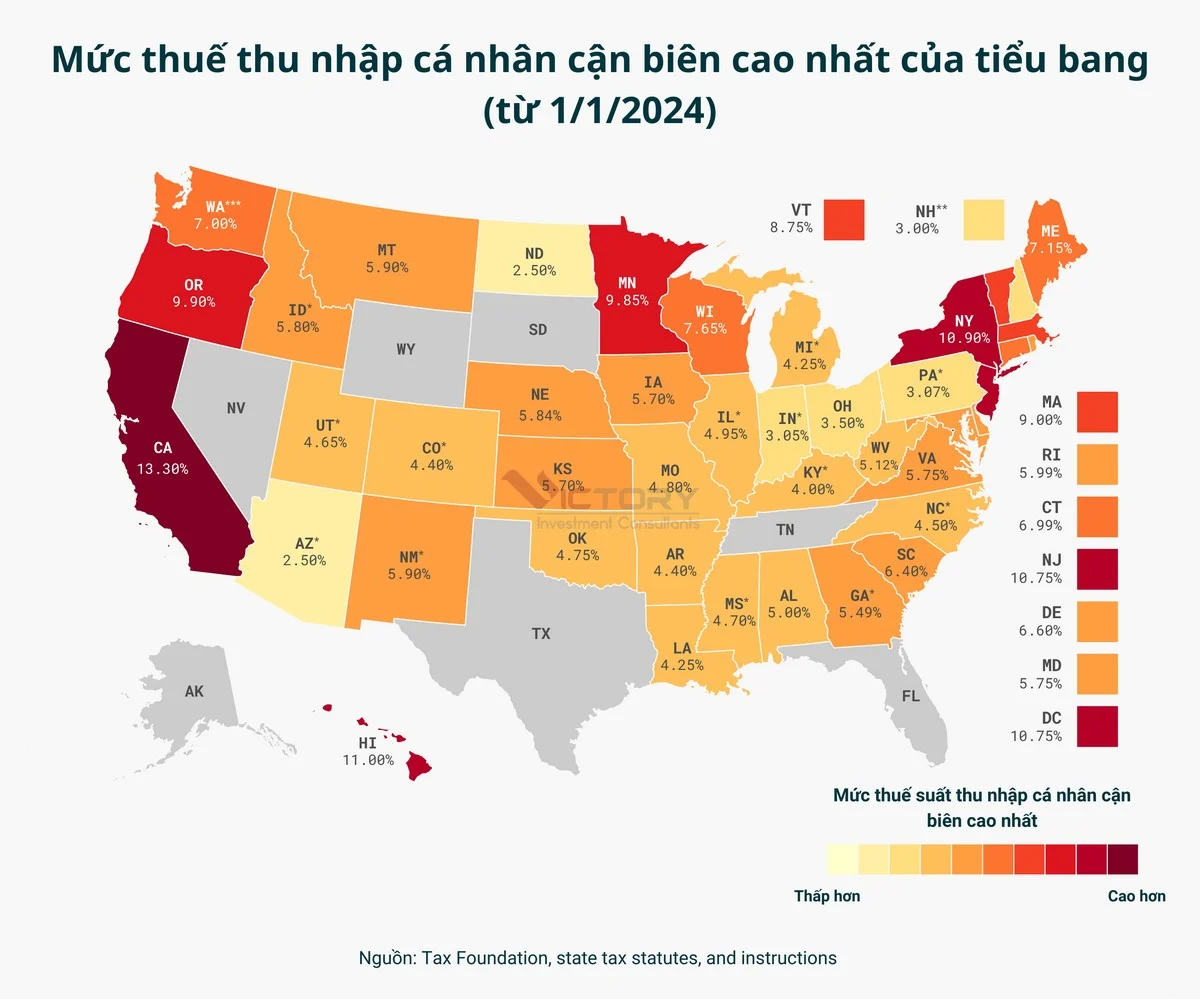

Theo IRS, mức thuế thu nhập cá nhân tại Mỹ được áp dụng theo biểu thuế lũy tiến từ 10% đến 37%, tùy mức thu nhập, tình trạng khai thuế và tiểu bang cư trú. Ngoài thuế liên bang, một số bang có thuế riêng (California, New York…), trong khi 9 bang hoàn toàn không thu thuế thu nhập cá nhân.

Trong bài viết này, VICTORY tổng hợp cách tính thuế chi tiết, biểu thuế mới nhất, ví dụ thực tế và các lưu ý khi khai thuế để giúp bạn hình dung rõ số thuế mình thực sự phải nộp – tránh sai sót, tránh bị phạt, và tận dụng tối đa các khoản khấu trừ hợp lệ theo quy định của IRS.

Key takeaways

- Thuế thu nhập cá nhân ở Mỹ áp dụng biểu thuế lũy tiến 10% – 37% theo IRS.

- Ngoài thuế liên bang, tùy bang mà thuế suất có thể từ 0% đến hơn 13% (như California).

- Năm 2025, Mỹ tiếp tục áp dụng mức khấu trừ tiêu chuẩn tăng nhẹ theo điều chỉnh lạm phát.

- Người nước ngoài cư trú và không cư trú (resident alien / non-resident alien) đều có nghĩa vụ khai thuế nếu có thu nhập từ Mỹ.

- Khai thuế chậm hoặc thiếu có thể bị phạt đến 25% + lãi theo quý.

- IRS cho phép khai thuế online, bằng giấy hoặc thông qua phần mềm thuế uy tín.

- Một số bang không thu thuế thu nhập cá nhân như Florida, Texas, Nevada.

- Người có thu nhập đầu tư, cổ tức, làm thêm, kinh doanh nhỏ đều phải khai thuế.

Thuế thu nhập cá nhân ở Mỹ là gì?

Thuế thu nhập cá nhân (Personal Income Tax) là một loại thuế mà các cá nhân phải nộp dựa trên thu nhập họ kiếm được trong năm tài chính. Tại Mỹ, thuế thu nhập cá nhân được áp dụng ở cấp liên bang, tiểu bang và thậm chí ở một số khu vực địa phương. Thuế này được tính dựa trên tổng thu nhập của cá nhân, sau khi đã trừ đi các khoản miễn giảm và khấu trừ được phép.

Thuế thu nhập cá nhân ở Mỹ bao gồm nhiều loại thu nhập khác nhau như:

- Lương: Thu nhập từ công việc toàn thời gian hoặc bán thời gian mà cá nhân nhận được từ người sử dụng lao động.

- Tiền thưởng: Các khoản thưởng được trả cho cá nhân dựa trên hiệu suất làm việc hoặc các sự kiện đặc biệt.

- Cổ tức: Thu nhập từ cổ tức mà cá nhân nhận được từ việc sở hữu cổ phần trong các công ty.

- Lợi tức từ đầu tư: Thu nhập từ các khoản đầu tư như trái phiếu, quỹ tương hỗ, bất động sản và các công cụ tài chính khác.

Thuế thu nhập cá nhân đóng vai trò vô cùng quan trọng trong hệ thống tài chính quốc gia, cụ thể:

- Tài trợ cho các dịch vụ công cộng: Thuế thu nhập cá nhân là nguồn thu lớn nhất của chính phủ liên bang và nhiều tiểu bang. Số tiền thu từ thuế này được sử dụng để tài trợ cho các dịch vụ công cộng như giáo dục, y tế, an ninh, và cơ sở hạ tầng.

- Phân phối lại thu nhập: Hệ thống thuế thu nhập cá nhân giúp giảm bớt bất bình đẳng kinh tế bằng cách áp dụng các mức thuế cao hơn cho những người có thu nhập cao và cung cấp các khoản tín dụng và miễn giảm thuế cho những người có thu nhập thấp hơn.

- Thúc đẩy sự phát triển kinh tế: Chính phủ sử dụng các khoản thu từ thuế để đầu tư vào các dự án phát triển kinh tế, tạo việc làm và thúc đẩy tăng trưởng kinh tế bền vững.

Mức thuế thu nhập cá nhân ở Mỹ là bao nhiêu?

Mức thuế thu nhập cá nhân ở Mỹ dao động từ 10% đến 37% (thuế liên bang), tùy theo mức thu nhập và tình trạng khai thuế. Ngoài ra, tùy bang cư trú, bạn có thể phải đóng thêm thuế bang từ 1% đến 13,3%, hoặc 0% nếu sống tại các bang miễn thuế như Florida, Texas, Nevada.

Hoa Kỳ áp dụng thuế lũy tiến, nghĩa là thu nhập càng cao thì tỷ lệ thuế càng tăng. Tính đến năm thuế 2025, IRS vẫn giữ 7 bậc thuế liên bang:

| Khung thuế liên bang | Thuế suất |

| Bậc 1 | 10% |

| Bậc 2 | 12% |

| Bậc 3 | 22% |

| Bậc 4 | 24% |

| Bậc 5 | 32% |

| Bậc 6 | 35% |

| Bậc 7 | 37% |

Thuế suất áp dụng dựa trên thu nhập chịu thuế (taxable income) sau khi trừ khấu trừ tiêu chuẩn hoặc khấu trừ liệt kê. Ngoài thuế liên bang, người dân Mỹ còn phải đóng thuế bang. Không phải bang nào cũng thu thuế thu nhập cá nhân.

Toàn Mỹ chia thành 3 nhóm:

1. Các bang thu thuế thu nhập theo biểu lũy tiến (cao – thấp khác nhau)

Ví dụ:

- California: 1% – 13,3% (cao nhất nước Mỹ)

- New York: 4% – 10,9%

- New Jersey: 1,4% – 10,75%

2. Các bang thu thuế theo mức cố định (flat tax)

Ví dụ:

- Colorado: 4,40%

- Illinois: 4,95%

3. 9 bang không thu thuế thu nhập cá nhân Gồm: Florida, Texas, Nevada, Tennessee, Wyoming, Alaska, Washington, South Dakota, New Hampshire (New Hampshire chỉ đánh thuế lãi đầu tư).

Ví dụ, một người độc thân có thu nhập chịu thuế 60.000 USD, sống tại:

- Texas (không thu thuế bang): Chỉ trả thuế liên bang theo biểu lũy tiến.

- California (thuế cao): Phải trả thuế liên bang + thuế bang từ 1% đến 9,3% cho mức thu nhập trung bình.

Sự khác biệt về nơi cư trú có thể khiến tổng thuế phải nộp chênh nhau hàng nghìn USD/năm.

Cách tính thuế thu nhập cá nhân ở Mỹ

Công thức chung:

Thuế thu nhập cá nhân = Thu nhập chịu thuế x thuế suất

Thu nhập chịu thuế = Tổng thu nhập – Các khoản khấu trừ

Việc tính toán thuế thu nhập cá nhân ở Mỹ có thể phức tạp do hệ thống thuế đa tầng, bao gồm thuế thu nhập liên bang, tiểu bang và địa phương. Dưới đây là cách thức tính toán chi tiết cho từng loại thuế này.

Thuế thu nhập liên bang

Thuế thu nhập liên bang được tính dựa trên thu nhập chịu thuế sau khi đã trừ đi các khoản miễn giảm và khấu trừ hợp lệ. Mỹ sử dụng hệ thống thuế lũy tiến, nghĩa là mức thuế suất tăng dần theo thu nhập. Các bước cơ bản để tính thuế thu nhập liên bang bao gồm:

- Tính tổng thu nhập: Bao gồm tất cả các nguồn thu nhập như lương, tiền thưởng, cổ tức và lợi tức từ đầu tư.

- Trừ đi các khoản khấu trừ: Bao gồm các khoản khấu trừ tiêu chuẩn hoặc khấu trừ liệt kê (ví dụ: lãi suất thế chấp, chi phí y tế, đóng góp từ thiện…).

- Tính thu nhập chịu thuế: Tổng thu nhập trừ đi các khoản khấu trừ.

- Áp dụng biểu thuế: Sử dụng biểu thuế lũy tiến để tính thuế dựa trên thu nhập chịu thuế.

Biểu thuế thu nhập liên bang năm 2024:

| Tỷ lệ thuế | Dành cho Người nộp đơn lẻ | Đối với những cá nhân đã kết hôn nộp tờ khai chung | Dành cho người đứng đầu hộ gia đình |

| 10% | 0 – 11.600 | 0 – 23.200 | 0 – 16.550 |

| 12% | 11.600 – 47.150 | 23.200 – 94.300 đô la | 16.550 – 63.100 |

| 22% | 47.150 – 100.525 USD | 94.300 – 201.050 USD | 63.100 – 100.500 USD |

| 24% | 100.525 – 191.950 USD | 201.050 – 383.900 USD | 100.500 – 191.950 USD |

| 32% | 191.950 – 243.725 USD | 383.900 đô la – 487.450 USD | 191.950 – 243.700 USD |

| 35% | 243,725 – 609,350 USD | 487,450 – 731,200 USD | 243.700 – 609.350 USD |

| 37% | 609.350 USD trở lên | 731.200 USD trở lên | 609.350 USD trở lên |

Source: Internal Revenue Service

Ví dụ: Giả sử một cá nhân có tổng thu nhập là 60.000 USD và họ có mức khấu trừ tiêu chuẩn là 12.550 USD.

Vậy, thu nhập chịu thuế của họ là: 60.000 – 12.550 = 47.450 USD

Sử dụng biểu thuế năm 2024:

- 10% cho 0 – 11.600 USD

- 12% cho 11.600 – 47.150 USD

- 22% cho 47.150 – 100.525 USD

Thuế phải nộp:

- 10% x 11.600 = 1.160

- 12% x (47.150 – 11.600) = 4.266

- 22% x (47,450 – 47.150) = 66

Tổng thuế: 1.160 + 4.266 + 66 = 5.492

Thuế thu nhập tiểu bang

Thuế thu nhập tiểu bang khác nhau tùy thuộc vào từng tiểu bang. Một số tiểu bang không đánh thuế thu nhập cá nhân, số khác áp dụng mức thuế cố định và các tiểu bang còn lại khác sẽ sử dụng hệ thống thuế lũy tiến tương tự như thuế liên bang.

Ví dụ: Bạn đang sinh sống ở Colorado, nơi có mức thuế suất cố định là 4,40%. Với thu nhập chịu thuế là 47.450, chúng ta sẽ tính như sau:

Thuế thu nhập cá nhân: 47.450 x 4,40% = 2.087

Vậy, mức thuế thu nhập cá nhân người này phải nộp là 2.087.

Thuế thu nhập địa phương

Một số thành phố hoặc khu vực tại Mỹ áp dụng mức thuế thu nhập địa phương riêng. Cách tính thuế này thường đơn giản hơn và có thể dựa trên tỷ lệ phần trăm cố định của thu nhập chịu thuế.

Ví dụ: Một người sống ở thành phố A có thu nhập chịu thuế là 55.000, nơi họ sống áp dụng thuế thu nhập địa phương là 3%.

Thuế thu nhập cá nhân: 55.000 x 3% = 1.650

Thuế thu nhập cá nhân giữa các bang

Dưới đây là bảng so sánh thuế thu nhập cá nhân giữa các bang tại Hoa Kỳ. Bảng này cung cấp thông tin chi tiết về tỷ lệ thuế suất, mức thu nhập áp dụng và các khoản khấu trừ tiêu chuẩn cũng như miễn trừ cá nhân cho từng bang.

| Tình trạng | Tỷ lệ nộp đơn lẻ | Dấu ngoặc đơn | Thuế suất nộp chung cho người đã kết hôn | Đã kết hôn nộp chung ngoặc đơn | Khấu trừ tiêu chuẩn (Đơn) | Khấu trừ tiêu chuẩn (Cặp đôi) | Miễn trừ cá nhân (Độc thân) | Miễn trừ cá nhân (Cặp đôi) | Miễn trừ cá nhân (Người phụ thuộc) |

| Alabama (a, b, c) | 2% | 0 | 2% | 0 | 3.000 USD | 8.500 USD | 1.500 USD | 3.000 USD | 1.000 USD |

| Alabama | 4% | 500 USD | 4% | 1.000 USD | |||||

| Alabama | 5% | 3.000 USD | 5% | 6.000 USD | |||||

| Alaska | không có | không có | không | không | không | không | không | ||

| Arizona (e, f, u) | 2,50% | 0 | 2,50% | 0 | 14.600 USD | 29.200 USD | không | không | Tín dụng 100 USD |

| Arkansas (g, h, bb, ll) | 2% | 0 | 2% | 0 | 2.340 USD | 4.680 USD | Tín dụng 29 USD | Tín dụng 58 USD | Tín dụng 29 USD |

| Arkansas | 4% | 4.400 USD | 4% | 4.400 USD | |||||

| Arkansas | 4,40% | 8.800 USD | 4,40% | 8.800 USD | |||||

| California (a, h, j, k, l, m, n, oo) | 1% | 0 | 1% | 0 | 5.363 USD | 10.726 USD | Tín dụng 144 USD | Tín dụng 288 USD | Tín dụng 446 |

| California | 2% | 10.412 USD | 2% | 20.824 USD | |||||

| California | 4% | 24.684 USD | 4% | 49.368 USD | |||||

| California | 6% | 38.959 USD | 6% | 77.918 USD | |||||

| California | 8% | 54.081 USD | 8% | 108.162 USD | |||||

| California | 9,30% | 68.350 USD | 9,30% | 136.700 USD | |||||

| California | 10,30% | 349.137 USD | 10,30% | 698.274 USD | |||||

| California | 11,30% | 418.961 USD | 11,30% | 837.922 USD | |||||

| California | 12,30% | 698.271 USD | 12,30% | 1.000.000 USD | |||||

| California | 13,30% | 1.000.000 USD | 13,30% | 1.396.542 USD | |||||

| Colorado (a, o) | 4,40% | 0 | 4,40% | 0 | 14.600 USD | 29.200 USD | không | không | không |

| Connecticut ((i, p, q, r) | 2% | 0 | 2% | 0 | không | không | 15.000 USD | 24.000 USD | 0 |

| Connecticut | 4,50% | 10.000 USD | 4,50% | 20.000 USD | |||||

| Connecticut | 5,50% | 50.000 USD | 5,50% | 100.000 USD | |||||

| Connecticut | 6% | 100.000 USD | 6% | 200.000 USD | |||||

| Connecticut | 6,50% | 200.000 USD | 6,50% | 400.000 USD | |||||

| Connecticut | 6,90% | 250.000 USD | 6,90% | 500.000 USD | |||||

| Connecticut | 6,99% | 500.000 USD | 6,99% | 1.000.000 USD | |||||

| Delaware (a, h, m, s) | 2,20% | 2.000 USD | 2,20% | 2.000 USD | 3.250 USD | 6.500 USD | Tín dụng 110 USD | Tín dụng 220 USD | Tín dụng 110 USD |

| Delaware | 3,90% | 5.000 USD | 3,90% | 5.000 USD | |||||

| Delaware | 4,80% | 10.000 USD | 4,80% | 10.000 USD | |||||

| Delaware | 5,20% | 20.000 USD | 5,20% | 20.000 USD | |||||

| Delaware | 5,55% | 25.000 USD | 5,55% | 25.000 USD | |||||

| Delaware | 6,60% | 60.000 USD | 6,60% | 60.000 USD | |||||

| Florida | không có | không có | không | không | không | không | không | ||

| Gruzia | 5,49% | 0 | 5,49% | 0 | 12.000 USD | 24.000 USD | không | không | 3.000 USD |

| Hawaii (tháng, năm) | 1,40% | 0 | 1,40% | 0 | 2.200 USD | 4.400 USD | 1.144 USD | 2.288 USD | 1.144 USD |

| Hawaii | 3,20% | 2.400 USD | 3,20% | 4.800 USD | |||||

| Hawaii | 5,50% | 4.800 USD | 5,50% | 9.600 USD | |||||

| Hawaii | 6,40% | 9.600 USD | 6,40% | 19.200 USD | |||||

| Hawaii | 6,80% | 14.400 USD | 6,80% | 28.800 USD | |||||

| Hawaii | 7,20% | 19.200 USD | 7,20% | 38.400 USD | |||||

| Hawaii | 7,60% | 24.000 USD | 7,60% | 48.000 USD | |||||

| Hawaii | 7,90% | 36.000 USD | 7,90% | 72.000 USD | |||||

| Hawaii | 8,25% | 48.000 USD | 8,25% | 96.000 USD | |||||

| Hawaii | 9% | 150.000 USD | 9% | 300.000 USD | |||||

| Hawaii | 10% | 175.000 USD | 10% | 350.000 USD | |||||

| Hawaii | 11% | 200.000 USD | 11% | 400.000 USD | |||||

| Idaho (nam, nữ) | 5,8% | 4.489 USD | 5,8% | 8.978 USD | 14.600 USD | 29.200 USD | không | không | không |

| Illinois (d, m, v) | 4,95% | 0 | 4,95% | 0 | không | không | 2.775 USD | 5.550 USD | 2.775 USD |

| Indiana (a, m, w) | 3,05% | 0 | 3,05% | 0 | không | không | 1.000 USD | 2.000 USD | 1.000 USD |

| Iowa (a, d, h) | 4,40% | 0 | 4,40% | 0 | không | không | tín dụng 40 USD | Tín dụng 80 USD | tín dụng 40 USD |

| Tiểu bang Iowa | 4,82% | 6.210 USD | 4,82% | 12.420 USD | |||||

| Tiểu bang Iowa | 5,70% | 31.050 USD | 5,70% | 62.100 USD | |||||

| Kansas (a, m) | 3,10% | 0 | 3,10% | 0 | 3.500 USD | 8.000 USD | 2.250 USD | 4.500 USD | 2.250 USD |

| Kansas | 5,25% | 15.000 USD | 5,25% | 30.000 USD | |||||

| Kansas | 5,70% | 30.000 USD | 5,70% | 60.000 USD | |||||

| Kentucky (a, d) | 4% | 0 | 4% | 0 | 3.160 USD | 6.320 USD | không | không | không |

| Tiểu bang Kentucky | |||||||||

| Louisiana (x) | 1,85% | 0 | 1,85% | 0 | không | không | 4.500 USD | 9.000 USD | 1.000 USD |

| Louisiana | 3,50% | 12.500 USD | 3,50% | 25.000 USD | |||||

| Louisiana | 4,25% | 50.000 USD | 4,25% | 100.000 USD | |||||

| Maine (u, y, bb) | 5,80% | 0 | 5,80% | 0 | 14.600 USD | 29.200 USD | 5.000 USD | 10.000 USD | Tín dụng 300 USD |

| Maine | 6,75% | 26.050 USD | 6,75% | 52.100 USD | |||||

| Maine | 7,15% | 61.600 USD | 7,15% | 123.250 USD | |||||

| Maryland (a, m, n, z, aa) | 2% | 0 | 2% | 0 | 2.550 USD | 5.150 USD | 3.200 USD | 6.400 USD | 3.200 USD |

| Tiểu bang Maryland | 3% | 1.000 USD | 3% | 1.000 USD | |||||

| Tiểu bang Maryland | 4% | 2.000 USD | 4% | 2.000 USD | |||||

| Tiểu bang Maryland | 4,75% | 3.000 USD | 4,75% | 3.000 USD | |||||

| Tiểu bang Maryland | 5% | 100.000 USD | 5% | 150.000 USD | |||||

| Tiểu bang Maryland | 5,25% | 125.000 USD | 5,25% | 175.000 USD | |||||

| Tiểu bang Maryland | 5,50% | 150.000 USD | 5,50% | 225.000 USD | |||||

| Tiểu bang Maryland | 5,75% | 250.000 USD | 5,75% | 300.000 USD | |||||

| Massachusetts | 5% | 0 | 5% | 0 | không | không | 4.400 USD | 8.800 USD | 1.000 USD |

| Massachusetts | 9% | 1.000.000 USD | 9% | 1.000.000 USD | |||||

| Michigan (a, d, n) | 4,25% | 0 | 4,25% | 0 | không | không | 5.600 USD | 11.200 USD | 5.600 USD |

| Minnesota (d, bb, cc, pp) | 5,35% | 0 | 5,35% | 0 | 14.575 USD | 29.150 USD | không | không | 5.050 USD |

| Tiểu bang Minnesota | 6,80% | 31.690 USD | 6,80% | 46.330 USD | |||||

| Tiểu bang Minnesota | 7,85% | 104.090 USD | 7,85% | 184.040 USD | |||||

| Tiểu bang Minnesota | 9,85% | 193.240 USD | 9,85% | 321.450 USD | |||||

| Mississippi | 4,70% | 10.000 USD | 4,70% | 10.000 USD | 2.300 USD | 4.600 USD | 6.000 USD | 12.000 USD | 1.500 USD |

| Missouri (a, b, j, m, u) | 2% | 1.273 USD | 2% | 1.207 USD | 14.600 USD | 29.200 USD | không | không | không |

| Missouri | 2,50% | 2.546 USD | 2,50% | 2.414 USD | |||||

| Missouri | 3% | 3.819 USD | 3% | 3.621 USD | |||||

| Missouri | 3,50% | 5.092 USD | 3,50% | 4.828 USD | |||||

| Missouri | 4% | 6.365 USD | 4% | 6.035 USD | |||||

| Missouri | 4,50% | 7.638 USD | 4,50% | 7.242 USD | |||||

| Missouri | 4,80% | 8.911 USD | 4,80% | 8.449 USD | |||||

| Montana (b, d, u, bb) | 4,70% | 0 | 4,70% | 0 | 14.600 USD | 29.200 USD | không | không | không |

| Montana | 5,90% | 20.500 USD | 5,90% | 41.000 USD | |||||

| Nebraska (d, h, m, bb) | 2,46% | 0 | 2,46% | 0 | 7.900 USD | 15.800 USD | Tín dụng 157 USD | Tín dụng 314 | Tín dụng 157 USD |

| Nebraska | 3,51% | 3.700 USD | 3,51% | 7.390 USD | |||||

| Nebraska | 5,01% | 22.170 USD | 5,01% | 44.350 USD | |||||

| Nebraska | 5,84% | 35.730 USD | 5,84% | 71.460 USD | |||||

| Nevada | không có | không có | không | không | không | không | không | ||

| New Hampshire (ngày) | 3% chỉ tính trên lãi suất và cổ tức | 3% chỉ tính trên lãi suất và cổ tức | không | không | 2.400 USD | 4.800 USD | không | ||

| New Jersey (một) | 1,400% | 0 | 1,400% | 0 | không | không | 1.000 USD | 2.000 USD | 1.500 USD |

| New Jersey | 1,750% | 20.000 USD | 1,750% | 20.000 USD | |||||

| New Jersey | 3.500% | 35.000 USD | 2,450% | 50.000 USD | |||||

| New Jersey | 5,525% | 40.000 USD | 3.500% | 70.000 USD | |||||

| New Jersey | 6,370% | 75.000 USD | 5,525% | 80.000 USD | |||||

| New Jersey | 8,970% | 500.000 USD | 6,370% | 150.000 USD | |||||

| New Jersey | 10,750% | 1.000.000 USD | 8,970% | 500.000 USD | |||||

| New Jersey | 10,750% | 1.000.000 USD | |||||||

| New Mexico (m, u, kk) | 1,70% | 0 | 1,70% | 0 | 14.600 USD | 29.200 USD | không | không | 4.000 USD |

| New Mexico | 3,20% | 5.500 USD | 3,20% | 8.000 USD | |||||

| New Mexico | 4,70% | 11.000 USD | 4,70% | 16.000 USD | |||||

| New Mexico | 4,90% | 16.000 USD | 4,90% | 24.000 USD | |||||

| New Mexico | 5,90% | 210.000 USD | 5,90% | 315.000 USD | |||||

| New York (a, i) | 4% | 0 | 4% | 0 | 8.000 USD | 16.050 USD | không | không | 1.000 USD |

| New York | 4,50% | 8.500 USD | 4,50% | 17.150 USD | |||||

| New York | 5,25% | 11.700 USD | 5,25% | 23.600 USD | |||||

| New York | 5,50% | 13.900 USD | 5,50% | 27.900 USD | |||||

| New York | 6% | 80.650 USD | 6% | 161.550 USD | |||||

| New York | 6,85% | 215.400 USD | 6,85% | 323.200 USD | |||||

| New York | 9,65% | 1.077.550 USD | 9,65% | 2.155.350 USD | |||||

| New York | 10,30% | 5.000.000 USD | 10,30% | 5.000.000 USD | |||||

| New York | 10,90% | 25.000.000 USD | 10,90% | 25.000.000 USD | |||||

| Bắc Carolina | 4,50% | 0 | 4,50% | 0 | 12.750 USD | 25.500 USD | không | không | không |

| Bắc Dakota (j, o, u) | 1,95% | 44.725 USD | 1,95% | 74.750 USD | 14.600 USD | 29.200 USD | không | không | không |

| Bắc Dakota | 2,50% | 225.975 USD | 2,50% | 275.100 USD | |||||

| Ohio (a, j, n, ee) | 2,750% | 26.050 USD | 2,750% | 26.050 USD | không | không | 2.400 USD | 4.800 USD | 2.500 USD |

| Ohio | 3.500% | 92.150 USD | 3.500% | 92.150 USD | |||||

| Oklahoma (nam) | 0,25% | 0 | 0,25% | 0 | 6.350 USD | 12.700 USD | 1.000 USD | 2.000 USD | 1.000 USD |

| Oklahoma | 0,75% | 1.000 USD | 0,75% | 2.000 USD | |||||

| Oklahoma | 1,75% | 2.500 USD | 1,75% | 5.000 USD | |||||

| Oklahoma | 2,75% | 3.750 USD | 2,75% | 7.500 USD | |||||

| Oklahoma | 3,75% | 4.900 USD | 3,75% | 9.800 USD | |||||

| Oklahoma | 4,75% | 7.200 USD | 4,75% | 12.200 USD | |||||

| Oregon (a, b, d, h, m, bb, ff, oo) | 4,75% | 0 | 4,75% | 0 | 2.745 USD | 5.495 USD | Tín dụng 249 USD | Tín dụng 498 USD | Tín dụng 249 USD |

| Oregon | 6,75% | 4.300 USD | 6,75% | 8.600 USD | |||||

| Oregon | 8,75% | 10.750 USD | 8,75% | 21.500 USD | |||||

| Oregon | 9,90% | 125.000 USD | 9,90% | 250.000 USD | |||||

| Pennsylvania (một) | 3,07% | 0 | 3,07% | 0 | không | không | không | không | không |

| Đảo Rhode (d, bb, gg) | 3,75% | 0 | 3,75% | 0 | 10.550 USD | 21.150 USD | 4.950 USD | 9.900 USD | 4.950 USD |

| Đảo Rhode | 4,75% | 77.450 USD | 4,75% | 77.450 USD | |||||

| Đảo Rhode | 5,99% | 176.050 USD | 5,99% | 176.050 USD | |||||

| Nam Carolina (d, o, u, bb) | 0% | 0 | 0% | 0 | 14.600 USD | 29.200 USD | không | không | 4.610 USD (o) |

| Nam Carolina | 3% | 3.460 USD | 3% | 3.460 USD | |||||

| Nam Carolina | 6,40% | 17.330 USD | 6,40% | 17.330 USD | |||||

| Nam Dakota | không có | không có | không | không | không | không | không | ||

| Tennessee | không có | không có | không | không | không | không | không | ||

| Texas | không có | không có | không | không | không | không | không | ||

| Utah (d, h, hh) | 4,65% | 0 | 4,65% | 0 | Tín dụng 876 USD | Tín dụng 1.752 USD | không | không | 1.941 USD |

| Vermont (j, n, ii, nn) | 3,35% | 0 | 3,35% | 0 | 7.000 USD | 14.050 USD | 4.850 USD | 9.700 USD | 4.850 USD |

| Vermont | 6,60% | 45.400 USD | 6,60% | 75.850 USD | |||||

| Vermont | 7,60% | 110.050 USD | 7,60% | 183.400 USD | |||||

| Vermont | 8,75% | 229.550 USD | 8,75% | 279.450 USD | |||||

| Virginia (m, mm) | 2% | 0 | 2% | 0 | 8.000 USD | 16.000 USD | 930 USD | 1.860 USD | 930 USD |

| Virginia | 3% | 3.000 USD | 3% | 3.000 USD | |||||

| Virginia | 5% | 5.000 USD | 5% | 5.000 USD | |||||

| Virginia | 5,75% | 17.000 USD | 5,75% | 17.000 USD | |||||

| Washington | 7,0% chỉ tính trên thu nhập từ lãi vốn | 7,0% chỉ tính trên thu nhập từ lãi vốn | 250.000 USD | 250.000 USD | không | không | không | ||

| Tây Virginia (a, m) | 2,36% | 0 | 2,36% | 0 | không | không | 2.000 USD | 4.000 USD | 2.000 USD |

| Tây Virginia | 3,15% | 10.000 USD | 3,15% | 10.000 USD | |||||

| Tây Virginia | 3,54% | 25.000 USD | 3,54% | 25.000 USD | |||||

| Tây Virginia | 4,72% | 40.000 USD | 4,72% | 40.000 USD | |||||

| Tây Virginia | 5,12% | 60.000 USD | 5,12% | 60.000 USD | |||||

| Wisconsin (d, m, bb, jj) | 3,50% | 0 | 3,50% | 0 | 13.230 USD | 24.490 USD | 700 USD | 1.400 USD | 700 USD |

| Tiểu bang Wisconsin | 4,40% | 14.320 USD | 4,40% | 19.090 USD | |||||

| Tiểu bang Wisconsin | 5,30% | 28.640 USD | 5,30% | 38.190 USD | |||||

| Tiểu bang Wisconsin | 7,65% | 315.310 USD | 7,65% | 420.420 USD | |||||

| Wyoming | không có | không có | không | không | không | không | không | ||

| Washington, DC (Hoa Kỳ) | 4% | 0 | 4% | 0 | 14.600 USD | 29.200 USD | không | không | không |

| Washington DC | 6% | 10.000 USD | 6% | 10.000 USD | |||||

| Washington DC | 6,50% | 40.000 USD | 6,50% | 40.000 USD | |||||

| Washington DC | 8,50% | 60.000 USD | 8,50% | 60.000 USD | |||||

| Washington DC | 9,25% | 250.000 USD | 9,25% | 250.000 USD | |||||

| Washington DC | 9,75% | 500.000 USD | 9,75% | 500.000 USD | |||||

| Washington DC | 10,75% | 1.000.000 USD | 10,75% | 1.000.000 USD |

Quy trình khai thuế thu nhập cá nhân ở Mỹ

Khai thuế thu nhập cá nhân ở Mỹ là một quá trình quan trọng mà mỗi cá nhân và gia đình cần thực hiện hàng năm. Điều này không chỉ để tuân thủ pháp luật mà còn để đảm bảo rằng bạn được hoàn thuế hoặc không bị nợ thuế quá mức.

Ai cần khai thuế?

Khai thuế thu nhập cá nhân là bắt buộc đối với những người có thu nhập vượt quá mức miễn trừ quy định, hoặc những người có nghĩa vụ khai báo theo quy định của IRS (Internal Revenue Service).

Mức thu nhập tối thiểu này phụ thuộc vào tình trạng khai thuế (độc thân, kết hôn, chủ hộ gia đình), độ tuổi (dưới hoặc trên 65 tuổi) và tình trạng cư trú (công dân, thường trú nhân, hoặc không cư trú).

Các trường hợp đặc biệt: Người nước ngoài làm việc tại Mỹ cũng có nghĩa vụ khai thuế nếu thu nhập của họ vượt quá mức quy định. Theo quy định của IRS, các công dân không cư trú tại Mỹ (non-resident aliens) có thu nhập từ nguồn tại Mỹ đều phải khai thuế.

Quy trình khai thuế

Quy trình khai thuế bao gồm việc thu thập tài liệu, lựa chọn hình thức khai thuế phù hợp và nộp tờ khai đúng thời hạn.

Chuẩn bị tài liệu cần thiết:

- W-2: Tài liệu này do nhà tuyển dụng cấp và liệt kê tổng số tiền lương, thuế đã khấu trừ, và các khoản phụ cấp trong năm.

- 1099: Dành cho các cá nhân tự làm chủ hoặc có thu nhập từ các nguồn khác ngoài tiền lương, bao gồm thu nhập từ đầu tư, tiền lãi, và tiền thuê nhà.

- Biên lai khấu trừ: Các biên lai chứng minh các khoản khấu trừ thuế như chi phí y tế, lãi suất thế chấp, đóng góp từ thiện.

Các hình thức khai thuế:

- Trực tuyến: Khai thuế thông qua các trang web chính thức của IRS . Đây là phương pháp nhanh chóng và tiện lợi nhất.

- Giấy: Điền và gửi mẫu tờ khai thuế (như Form 1040) theo cách truyền thống. Mặc dù ít phổ biến hơn nhưng vẫn là một lựa chọn cho những người không muốn khai thuế trực tuyến.

- Sử dụng phần mềm khai thuế: Các phần mềm như TurboTax hoặc H&R Block giúp tự động tính toán và điền các thông tin cần thiết, đồng thời cung cấp hỗ trợ nếu bạn gặp khó khăn.

Hạn chót và phương thức thanh toán

Hạn chót nộp tờ khai thuế thường là ngày 15/4 hàng năm. Nếu ngày 15/4 rơi vào ngày cuối tuần hoặc ngày lễ, hạn chót sẽ được dời sang ngày làm việc tiếp theo. Nếu không thể nộp đúng hạn, bạn có thể xin gia hạn nộp tờ khai, nhưng điều này không gia hạn thời gian thanh toán thuế.

Sau khi hoàn tất khai thuế, bạn có thể thanh toán thuế còn nợ thông qua các phương thức sau:

- Trực tuyến: Thanh toán trực tiếp trên trang web của IRS bằng thẻ tín dụng, thẻ ghi nợ, hoặc từ tài khoản ngân hàng.

- Chuyển khoản: Thanh toán thông qua chuyển khoản từ tài khoản ngân hàng của bạn.

- Séc: Gửi séc qua đường bưu điện kèm với mẫu tờ khai thuế hoặc mã thanh toán của IRS.

Việc hiểu rõ các phương thức này giúp bạn tránh các rắc rối không cần thiết và đảm bảo tuân thủ đúng quy định của IRS.

Các lưu ý quan trọng về thuế thu nhập cá nhân ở Mỹ

Ngoài việc tuân thủ các quy định hiện hành, người nộp thuế cần hiểu rõ các hậu quả nếu không tuân thủ đầy đủ, cũng như biết cách xử lý khi đối mặt với các tình huống như kiểm toán hoặc khi có thay đổi trong luật thuế. Cụ thể:

Phạt và lãi suất

Nếu bạn không nộp tờ khai thuế hoặc không thanh toán đầy đủ số tiền thuế đúng hạn, IRS sẽ áp dụng hình phạt. Phạt nộp chậm thường được tính là 5% trên số tiền thuế nợ cho mỗi tháng hoặc một phần của tháng, tối đa là 25% số tiền thuế nợ. Nếu bạn không khai báo đầy đủ hoặc khai gian lận thu nhập, mức phạt có thể nghiêm trọng hơn, bao gồm cả phạt dân sự và hình sự.

Ngoài việc bị phạt, số tiền thuế nợ cũng sẽ bị tính lãi suất từ ngày sau hạn chót nộp thuế. Lãi suất này thay đổi theo từng quý và thường cao hơn lãi suất ngân hàng. Việc này nhằm khuyến khích người nộp thuế thanh toán đúng hạn và giảm thiểu số tiền thuế nợ kéo dài.

Kiểm toán và khiếu nại

IRS có quyền kiểm tra các tờ khai thuế để đảm bảo rằng người nộp thuế đã khai báo chính xác và đầy đủ. Quy trình kiểm toán có thể diễn ra bằng cách gửi yêu cầu tài liệu qua đường bưu điện hoặc yêu cầu gặp mặt trực tiếp. Việc kiểm toán có thể là ngẫu nhiên hoặc dựa trên các dấu hiệu bất thường trong tờ khai thuế.

Nếu bạn không đồng ý với kết quả kiểm toán hoặc bất kỳ quyết định nào của IRS, bạn có quyền khiếu nại. Quy trình khiếu nại bao gồm việc gửi đơn khiếu nại chính thức tới IRS và có thể tiếp tục bằng cách đưa vụ việc ra Tòa án Thuế Mỹ nếu không đạt được thỏa thuận. Điều quan trọng là phải thực hiện các bước khiếu nại đúng quy định để bảo vệ quyền lợi của mình.

Luật thuế mới và thay đổi

Luật thuế ở Mỹ thường xuyên thay đổi và cập nhật, ảnh hưởng đến mức thuế suất, các khoản khấu trừ, và tín dụng thuế. Những thay đổi này có thể đến từ các đạo luật mới được Quốc hội thông qua hoặc từ những quyết định chính sách của cơ quan quản lý thuế.

Các thay đổi trong luật thuế có thể ảnh hưởng trực tiếp đến số tiền thuế bạn phải nộp hoặc số tiền hoàn thuế mà bạn có thể nhận. Ví dụ, thay đổi về các khoản khấu trừ tiêu chuẩn hoặc tín dụng thuế cho gia đình có thể làm tăng hoặc giảm số thuế phải đóng.

FAQ – Thuế thu nhập cá nhân ở Mỹ

1. Thuế thu nhập cá nhân ở Mỹ là bao nhiêu?

Thuế thu nhập cá nhân tại Mỹ được áp dụng theo biểu thuế lũy tiến 10% – 37% (theo IRS). Ngoài thuế liên bang, một số bang thu thêm thuế riêng, dao động từ 1% đến hơn 13% (ví dụ California 1%-13.3%), trong khi một số bang không thu thuế như Florida, Texas, Nevada. Mức thuế thực tế phụ thuộc thu nhập, tình trạng khai thuế và nơi cư trú.

2. Thuế thu nhập cá nhân ở Mỹ năm 2025 có thay đổi không?

Có. IRS điều chỉnh các mức thuế và khấu trừ tiêu chuẩn theo lạm phát mỗi năm. Năm 2025, mức khấu trừ tiêu chuẩn tăng nhẹ cho mọi nhóm khai thuế. Biểu thuế liên bang vẫn giữ khung 10%-37%, nhưng ngưỡng thu nhập áp dụng từng bậc có điều chỉnh. Các thay đổi được công bố tại irs.gov.

3. Thuế thu nhập cá nhân ở California cao không?

Có. California là bang có thuế thu nhập cao nhất nước Mỹ. Biểu thuế dao động 1% – 13.3%, áp dụng theo thuế lũy tiến và tính thêm vào thuế liên bang. Người sống ở California thường chịu tổng thuế cao hơn nhiều bang khác, đặc biệt nhóm thu nhập trung bình – cao.

4. Bang nào không thu thuế thu nhập cá nhân?

Có 9 bang không thu thuế: Florida, Texas, Alaska, Nevada, Wyoming, South Dakota, Tennessee, Washington (đánh thuế lãi vốn), và New Hampshire (chỉ đánh thuế cổ tức/lãi đầu tư). Người sống tại các bang này chỉ phải đóng thuế liên bang, giúp giảm đáng kể tổng nghĩa vụ thuế hằng năm.

5. Người Việt Nam làm việc tại Mỹ có phải đóng thuế không?

Có. Nếu có thu nhập tạo ra tại Mỹ, bạn bắt buộc phải khai thuế, dù là thường trú nhân, công dân hay người không cư trú (non-resident alien). Quy định này được nêu tại IRS Publication 519. Một số khoản thu nhập ở ngoài Mỹ có thể vẫn phải khai tùy loại visa và tình trạng cư trú thuế.

6. Cách tính thuế thu nhập cá nhân ở Mỹ như thế nào?

Công thức: Thuế phải nộp = (Thu nhập chịu thuế – các khoản khấu trừ) × thuế suất IRS. Thuế gồm: Thuế liên bang, Thuế thu nhập tiểu bang (nếu có), Thuế địa phương (một số thành phố áp dụng). Việc tính thuế phức tạp hơn đối với người có nhiều nguồn thu nhập hoặc khai khấu trừ liệt kê.

7. Không khai thuế hoặc nộp trễ ở Mỹ có bị phạt không?

Có. IRS phạt 5% mỗi tháng đối với khoản thuế chưa nộp, tối đa 25%, cộng lãi suất tính theo quý. Nếu cố ý gian lận, mức phạt có thể tăng rất cao và có nguy cơ truy cứu trách nhiệm hình sự. Do đó, người nộp thuế nên khai đúng hạn hoặc xin gia hạn trước ngày 15/4.

8. Người không cư trú (non-resident alien) có cần khai thuế ở Mỹ không?

Có, nếu có thu nhập phát sinh tại Mỹ (lương, tiền thuê, cổ tức từ doanh nghiệp Mỹ…). Non-resident alien dùng mẫu Form 1040-NR theo hướng dẫn IRS. Một số hiệp định thuế (tax treaty) có thể giảm thuế, nhưng Việt Nam hiện không có hiệp định thuế với Mỹ, nên cá nhân Việt Nam thường phải nộp đủ theo quy định.

9. Thuế thu nhập cá nhân ở Mỹ có áp dụng cho tiền gửi, quà tặng, chuyển tiền không?

Không. Theo IRS, quà tặng (gift), tiền hỗ trợ từ người thân, tiền chuyển ngân hàng quốc tế không phải thu nhập chịu thuế. Tuy nhiên, người tặng có thể phải khai Gift Tax nếu vượt ngưỡng. Thuế chỉ áp dụng với thu nhập thực (lương, đầu tư, cổ tức, kinh doanh…).

Kết luận

Qua bài viết này, chúng ta đã cùng khám phá các khía cạnh chính của hệ thống thuế thu nhập cá nhân ở Mỹ, từ cơ cấu thuế, cách tính toán, đến sự khác biệt giữa thuế liên bang, tiểu bang và địa phương. Điều quan trọng là mỗi cá nhân cần tự trang bị kiến thức để quản lý tài chính cá nhân hiệu quả, đồng thời góp phần vào sự phát triển chung của xã hội. Nếu bạn cần hỗ trợ thêm trong quá trình khai thuế hoặc có thắc mắc về các quy định thuế mới, hãy liên hệ với Victory để được hỗ trợ kịp thời và chính xác.

Xem thêm:

- Các dạng định cư tại Mỹ

- Thuế thừa kế ở Mỹ: Hệ thống thuế và các loại thuế bắt buộc

- Thuế nhà đất ở Mỹ cùng các lưu ý quan trọng dành cho chủ nhà

- Hướng dẫn cách khai thuế thu nhập cá nhân ở Mỹ

- Các bang miễn thuế thu nhập cá nhân ở Mỹ là bang nào?

![[Bản tin Mỹ] Mỹ dừng visa định cư với 75 nước: Người Việt có bị ảnh hưởng không? 3 my tam dung xu ly visa dinh cu cho 75 quoc gia](https://dinhcucacnuoc.com/wp-content/uploads/2026/01/my-tam-dung-xu-ly-visa-dinh-cu-cho-75-quoc-gia.webp)

![[Bản tin Mỹ] USCIS tăng phí Premium Processing từ 1/3/2026 5 uscis tang phi premium processing](https://dinhcucacnuoc.com/wp-content/uploads/2026/01/uscis-tang-phi-premium-processing.webp)

![[Bản tin Mỹ] USCIS báo cáo tổng kết năm 2025: Mỹ tăng cường kiểm soát di trú và an ninh quốc gia 6 uscis bao cao tong ket nam 2025](https://dinhcucacnuoc.com/wp-content/uploads/2025/12/uscis-bao-cao-tong-ket-nam-2025.webp)